KYC/AML комплаенс: руководство для криптовалютного бизнеса в 2023 году

В условиях постоянно меняющегося ландшафта криптовалют, KYC/AML комплаенс становится неотъемлемой необходимостью для защиты бизнеса от потенциальных угроз. Постоянная угроза отмывания денег и финансирования терроризма нависает над финансовой системой, ставя под угрозу ее структуру. Чтобы справиться с этими рисками, правительства по всему миру установили жесткие правила борьбы с отмыванием денег (AML).

Соблюдение этих жестких требований, в частности неукоснительное выполнение протоколов "Знай своего клиента" (KYC), больше не является опцией для криптовалютного бизнеса. Отныне это фундамент, позволяющий создать безопасную и надежную среду.

Финансовые системы и борьба с отмыванием средств

Путь к соблюдению требований KYC/AML может показаться сложным, но он неизбежен. Ручные процессы устарели, поэтому крайне важно внедрять автоматизированные решения, которые позволят оптимизировать соблюдение требований, сэкономить расходы и укрепить защиту.

В этой статье мы даем ценные сведения о целях и значении руководящих принципов KYC/AML. Реализуя эти меры, вы подтвердите свою приверженность нормативным требованиям, укрепите доверие и обеспечите безопасное будущее для своего криптобизнеса.

Процессы идентификации и борьба с отмыванием

Возможности KYC/AML-комплаенса для криптовалютного бизнеса

KYC/AML — нерушимый свод процедур и правил, тщательно разработанных для выявления и пресечения незаконной финансовой деятельности. В это входит и отмывание денег, и уклонение от уплаты налогов, и манипулирование рынком, и эксплуатация средств. Но в чем их разница?

KYC проверяет личность и оценивает риски, а AML борется с финансовыми преступлениями. KYC необходим для соблюдения правил ПОД/ФТ (AML), и отсутствие проверки может привести к уголовному преследованию даже в случае законных операций. AML анализирует информацию о клиентах на предмет соответствия требованиям FATF, а документы KYC предоставляют соответствующие данные.

Многие организации ошибочно полагают, что эти задачи взаимозаменяемы. В действительности же они взаимно дополняют друг друга, обеспечивая защиту предприятий и пользователей, а также укрепляя целостность финансовой системы в целом.

Борьба с отмыванием денег и защита финансовой системы

Почему это важно?

Несмотря на спад рынка, приведший к значительному сокращению средств, полученных криптомошенниками, на 3,3 млрд долл. по сравнению с 2022 годом, криптопреступность продолжает представлять собой постоянную угрозу. Ransomware — единственная форма криптовалютных преступлений, которая будет только расти: в этом году злоумышленники вымогают на 175,8 млн долларов США больше по сравнению с предыдущим годом.

С помощью тщательной проверки клиентов и мониторинга транзакций владельцы бизнеса смогут свести риски до минимума — именно для этого существуют KYC/AML.

Все начинается с проверки личности клиента, которая осуществляется путем сбора и подтверждения подлинности достоверной персональной информации. Это позволяет создать систему оценки рисков, которая впоследствии используется для выявления и предотвращения финансовых преступлений.

Непрерывный мониторинг операций, с другой стороны, позволяет оперативно выявлять и пресекать подозрительные действия, обеспечивая при этом сохранность информации о клиенте.

В результате эти меры позволяют не только бороться с незаконной деятельностью и предупреждать ее, но и вызывают доверие клиентов, регуляторов и других заинтересованных сторон.

Финансовые системы и соблюдение комплаенса в разных странах

Каким бизнесам нужно соблюдать комплаенс и как это регулируется?

В сфере криптовалютного бизнеса требования AML/KYC служат важнейшей линией защиты от отмывания денег в различных юрисдикциях. Поэтому ответ на то, является ли соблюдение комплаенс обязательным, в большинстве случаев однозначно положительный.

Такие субъекты криптоиндустрии, как криптовалютные платежные биржи, ICO, платформы токенизации, кастодианы, платформы DeFi, компании по управлению активами и платежные процессоры, обязаны проверять личности пользователей, собирать информацию о транзакциях и отслеживать подозрительную деятельность. Конкретные правовые основы и нормы, регулирующие KYC/AML, могут существенно различаться в разных странах.

В сфере европейского законодательства комплаенс обеспечивается Пятой директивой по борьбе с отмыванием денег (5AMLD), специально разработанной Европейским союзом. Эта директива подчеркивает необходимость регистрации криптовалютных бирж и кошельков виртуальных валют в надзорных органах, а также предписывает создание надежных программ "Знай своего клиента" (KYC) и "Отмывание денег" (AML) для обеспечения целостности их деятельности.

В российской среде требования KYC также имеют большое значение в нормативно-правовой базе страны. В России строгие требования к KYC предъявляются Федеральным законом N 115-ФЗ, вступившим в силу 7 августа 2001 года. В целях дальнейшего укрепления этого направления Банк России 15 октября 2015 года утвердил Положение № 499-П, которое обязывает кредитные организации идентифицировать клиентов до передачи им доступа на платформу. В совокупности эти меры обеспечивают надежную систему проверки и идентификации физических и юридических лиц для предотвращения отмывания денег и финансирования терроризма.

Стандарты противодействия отмыванию денег в отношении криптовалют закреплены на международном уровне. В Рекомендациях FATF криптовалютные биржи и кошельки классифицируются как "поставщики услуг виртуальных активов" (VASP), и это обязывает их собирать, хранить и сообщать данные о транзакциях, превышающих порог в 1000 долларов США/евро на одно лицо. При этом страны могут устанавливать собственные пороговые значения, что позволяет поставщикам услуг виртуальных активов (VASP) предъявлять менее жесткие требования, если сумма транзакции меньше установленного порога.

Обеспечение комплаенса: KYC, AML, технологии и обучение персонала

Финансовая целостность и KYC

Как владелец бизнеса, вы должны проверять личность клиентов и подлинность их документов. Это можно сделать с помощью ручных проверок или автоматизированных систем. Кроме того, необходимо проверять источник происхождения средств клиента, проводя due diligence и запрашивая подтверждающие документы. При обнаружении подозрительной деятельности необходимо оперативно проводить дополнительные проверки.

Защита от финансовых преступлений с помощью AML

Для соблюдения процедур AML владельцы бизнеса должны постоянно отслеживать операции клиентов. Для анализа моделей операций, выявления рисков и обнаружения фактов мошенничества и финансовых преступлений используются современные системы аналитики, машинного обучения и моделей, основанных на искусственном интеллекте. О любых подозрительных операциях необходимо отчитаться в регулирующие органы.

Технологические решения для защиты данных

Проверять каждую операцию и клиента вручную невозможно. К счастью, существует множество технологических решений: автоматизированные системы проверки документов, системы мониторинга транзакций, модели скоринга рисков, а также методы искусственного интеллекта и машинного обучения. Выбор зависит от специфических потребностей бизнеса, соответствующих нормативных требований, необходимого уровня масштабируемости, а также возможности интеграции с существующими системами.

Обучение персонала для повышения уровня защиты

Для того чтобы сотрудники соблюдали процедуры KYC/AML, вы, как владелец бизнеса, должны объяснить им ее ценность. Организуйте обучение, в ходе которого вы рассмотрите такие важные темы, как комплексная проверка клиентов, проверка документов, выявление подозрительной деятельности и надлежащие процедуры отчетности. Кроме того, вам необходимо на практике показать, как работают системы для выявления подозрительных операций, а также регулярно обновлять информацию, чтобы сотрудники были в курсе изменений в нормативно-правовых актах и перенимали лучшие практики в отрасли.

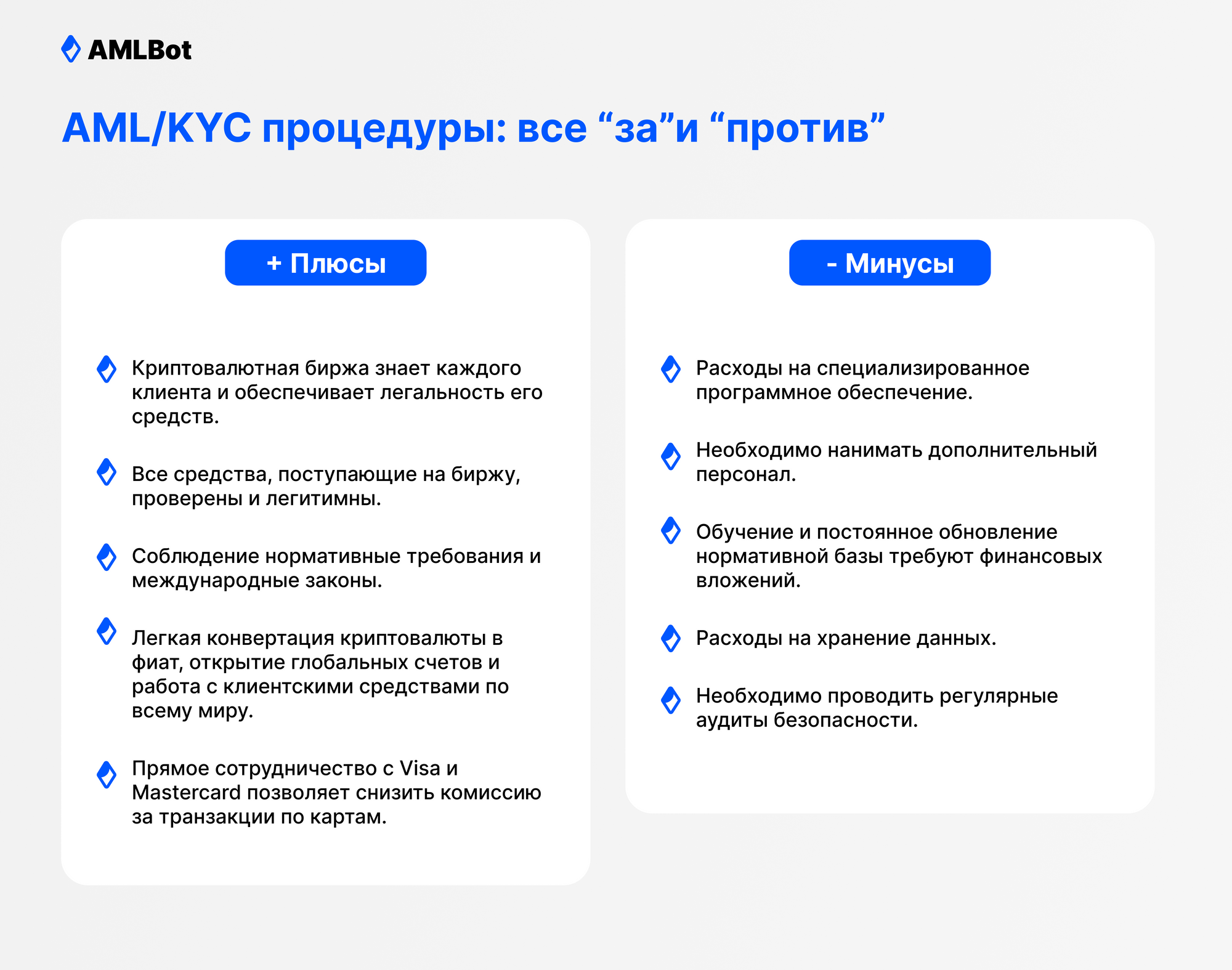

AML/KYC процедуры: все “за” и “против”

Соблюдение политики AML/KYC обеспечивает для вас безопасные условия работы и позволяет работать с фиатом. Однако важно понимать, что эти преимущества связаны с определенными издержками. Мы включили самые важные из них как для клиентов криптокомпаний, так и для владельцев последних:

Плюсы:

- Криптовалютная биржа знает каждого клиента и обеспечивает легальность его средств.

- Все средства, поступающие на биржу, проверены и легитимны.

- Вы соблюдаете нормативные требования и международные законы.

- Вам доверяют, что позволяет легко конвертировать криптовалюту в фиат, открывать глобальные счета и работать с клиентскими средствами по всему миру.

- Прямое сотрудничество с Visa и Mastercard позволяет снизить комиссию за транзакции по картам.

Минусы:

- Вы несете расходы на специализированное программное обеспечение.

- Вам необходимо нанимать дополнительный персонал.

- Обучение и постоянное обновление нормативной базы требуют финансовых вложений.

- Возникают расходы на хранение данных.

- Вам необходимо проводить регулярные аудиты безопасности.

Заключение

Контроль криптовалютных операций так же важен, как контроль в аэропортах. Несмотря на возможные неудобства, прохождение комплаенс-контроля — необходимый шаг для обеспечения безопасности как бизнеса, так и клиентов. Поэтому, если у вас все еще есть сомнения касательно процедуры проверки на вашей платформе, помните, что так вы вносите активный вклад в обеспечение собственной безопасности и оказываете положительное влияние на весь финансовый сектор.